Le compte titre (compte titres ordinaires ou CTO) pour enfants est un produit rarement promu, que ce soit par l’administration fiscale ou par les banques elles-mêmes. Il est facile de comprendre pourquoi : d’une part, il offre des possibilités d’optimisation fiscale qui sont moins avantageuses pour l’État, et d’autre part, il est nettement moins rentable pour les banques que l’assurance vie, un produit beaucoup plus couramment mis en avant. En effet, les banques ont tout intérêt à orienter leurs clients vers l’assurance vie, qui génère des frais de gestion annuels, souvent compris entre 0,5 % et 1 %, ce qui en fait une source de revenus réguliers pour elles.

Pourtant, dans de nombreux cas, un compte titre peut se révéler plus avantageux qu’une assurance vie, notamment lorsqu’il s’agit d’un placement sur le long terme, avec un capital initial important et peu de transactions régulières. Cet article explore les raisons pour lesquelles ouvrir un compte titre pour un enfant ou un petit-enfant peut être une excellente option, tout en expliquant comment en tirer le meilleur parti.

Un compte adapté pour un capital de départ plutôt que des versements réguliers

Contrairement à l’assurance vie, qui facture des frais de gestion annuels pouvant atteindre 1 % du capital investi, le compte titre peut (notamment chez les courtiers en ligne) ne facturer des frais que lorsqu’un ordre d’achat ou de vente est exécuté. Pour des placements à long terme comme des ETF (fonds indiciels cotés), où les transactions sont peu fréquentes, le compte titre peut donc s’avérer beaucoup plus rentable sur la durée, même s’il y a de légers frais afférents à ces indices. Cette différence est particulièrement visible lorsque l’on dispose d’un capital de départ, comme un don des grands-parents, qui ne nécessite pas de versements réguliers.

Le “don Sarkozy” permet à chaque grand-parent de donner jusqu’à 31 865 € à chaque petit-enfant tous les 15 ans, sans être soumis aux droits de donation, sous réserve que le donateur ait moins de 80 ans et que le donataire soit majeur. Cependant, il est également possible de donner cette somme sans condition d’âge pour le donataire dans le cadre d’un don manuel exonéré. C’est ce don manuel qui peut servir de base à la constitution du compte titre de l’enfant. Ce type de don permet de constituer un capital important à investir sur un compte titre, où il pourra fructifier sans les frais de gestion annuels de l’assurance vie. Pour plus d’informations sur ces dispositifs, vous pouvez consulter cette page officielle du site des impôts.

Prenons l’exemple d’un capital de départ de 63 730 €, issu d’un don manuel de 2 grands-parents. Si ce capital est placé sur une assurance vie avec des frais de gestion de 0,75 % par an, cela représenterait un coût de 477,98 € par an, que le portefeuille soit en plus-value ou en moins-value. Ces frais sont appliqués chaque année sur la trésorerie, indépendamment des performances des investissements. Ainsi, sur 10 ans, ces frais pourraient s’élever à près de 4 780 €, évidemment plus en cas de progression (espérée) du portefeuille d’actions, ce qui peut sérieusement éroder les gains potentiels, non seulement sur le capital ainsi amputé, mais également les intérêts afférents.

Pour des versements mensuels, l’assurance vie pourrait sembler plus adaptée, car le compte titre facture des frais à chaque ordre. Mais si l’objectif est de laisser un capital croître sans transactions fréquentes, le compte titre offre une flexibilité et un coût avantageux à long terme.

Comme pour tout investissement, et en particulier pour profiter des intérêts composés, il est recommandé d’ouvrir le compte titre (CTO) le plus tôt possible. Plus tôt vous commencez, plus vous maximisez le potentiel de croissance du capital sur la durée.

Maximiser les gains entre le départ du foyer fiscal et l’entrée dans la vie active

L’un des atouts majeurs du compte titre réside dans la manière dont les plus-values peuvent être réalisées au moment où la fiscalité est la plus favorable pour l’enfant. Lorsqu’un enfant atteint la majorité et quitte le foyer fiscal de ses parents, il traverse souvent plusieurs années où ses revenus sont faibles ou inexistants, notamment pendant ses études.

Cette période est idéale pour réaliser des plus-values sur un compte titre sans être soumis à l’impôt sur le revenu, tant que les gains ne dépassent pas le seuil d’imposition. Cependant, il est important de noter que même si ces gains sont exonérés d’impôt sur le revenu, ils restent soumis aux prélèvements sociaux, notamment la CSG, au taux actuel de 17,2 %. Cela reste néanmoins plus avantageux que de réaliser ces plus-values une fois que l’enfant a un revenu imposable.

Cette stratégie permet de maximiser les gains, surtout si le capital a été investi dans des ETF à long terme, lesquels peuvent croître significativement au fil des années.

Le défi du choix de plateforme pour compte titre mineur

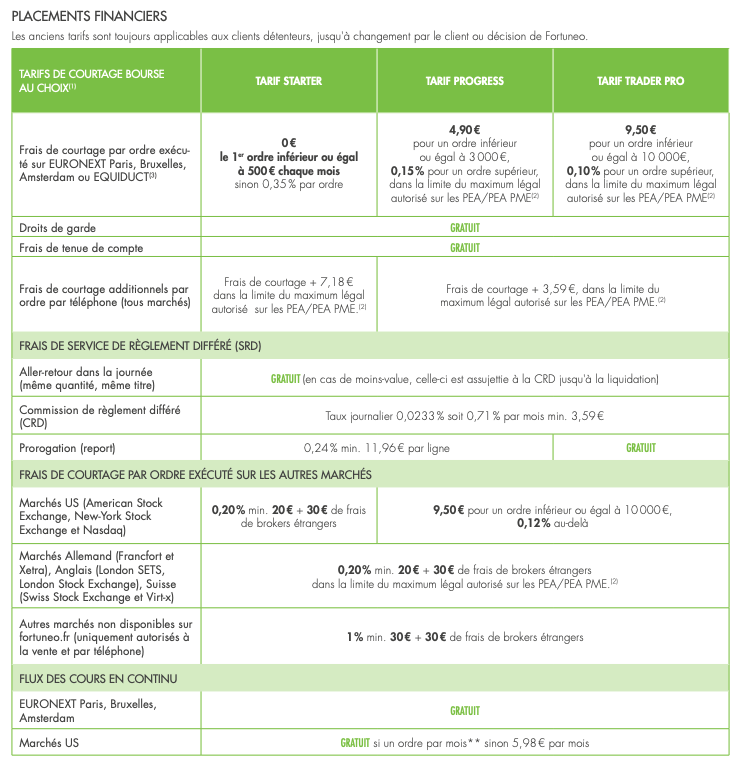

Bien que le compte titre soit une option attrayante sur le plan fiscal et des frais, il existe des défis administratifs à prendre en compte. Actuellement, peu de plateformes proposent encore des comptes titres pour mineurs. Des acteurs performants comme Hello Bank ou BforBank n’offrent plus ce service, et Boursobank (anciennement Boursorama) a également arrêté de proposer des comptes titres pour enfants. Seules deux banques en ligne, Fortuneo et Bourse Direct, permettent toujours l’ouverture de comptes titres pour mineurs, mais elles sont connues pour leurs problèmes administratifs et techniques.

Pour cette raison, il est crucial de bien peser les avantages et les inconvénients de chaque plateforme. Si la gestion administrative est un facteur clé, une alternative consiste à ouvrir un compte titre au nom des parents ou des grands-parents, qui pourra ensuite être transmis à l’enfant lorsqu’il atteindra la majorité dans le cadre d’une donation parent-enfant ou grand-parent-petit-enfant, ou à leur décès (avec en sus le bénéfice de l’extinction des plus-values en cas de succession)

Bien entendu, si le patrimoine familial le permet, combiner ces deux stratégies est la solution la plus profitable. Cela permet d’optimiser les avantages fiscaux et patrimoniaux, et ce, idéalement par parent, grand-parent et enfant.

Les ETF : un investissement long terme optimal

Les ETF sont particulièrement adaptés à un compte titre, en raison de leurs frais de gestion très bas et de leur large diversification. Ces fonds indiciels répliquent la performance de marchés comme le CAC 40 ou le S&P 500, permettant ainsi d’investir de manière passive sur des indices tout en minimisant les risques.

Dans le cadre d’un compte titre destiné à un enfant, l’investissement dans des ETF avec un horizon de 10 à 18 ans permet de tirer parti de la croissance des marchés financiers tout en limitant les frais liés aux transactions. Contrairement à l’assurance vie, où les frais de gestion sont annuels, les frais d’un compte titre se limitent aux ordres d’achat et de vente, ce qui est particulièrement intéressant pour une stratégie d’investissement à long terme sans transactions fréquentes.

Lorsque l’enfant atteindra la majorité, il pourra alors décider de vendre ses ETF au moment fiscalement le plus avantageux, notamment pendant les années où ses revenus sont faibles, comme expliqué précédemment.

Répartition de Portefeuille avec ETF : L’Exemple du Portefeuille de Mon Fils

Pour illustrer les avantages d’un compte titre et d’une stratégie d’investissement à long terme, je partage ici le portefeuille mis en place pour mon fils, constitué grâce à une donation de ses grands-parents.

Conclusion

Un compte titre est une solution puissante pour préparer l’avenir financier de vos enfants ou petits-enfants, surtout lorsqu’il est alimenté par un capital initial important, comme un don exonéré des grands-parents. Comparé à l’assurance vie, il offre des frais bien plus avantageux, surtout pour des investissements passifs à long terme comme les ETF. Toutefois, le choix de la plateforme et la stratégie d’utilisation doivent être soigneusement pensés, notamment en combinant les comptes titres des parents ou grands-parents et celui de l’enfant pour optimiser la transmission du patrimoine.