Les banques en ligne ont transformé la gestion des finances personnelles, offrant des services instantanés et accessibles à tout moment. Toutefois, dans un marché en pleine évolution, toutes les banques en ligne ne parviennent pas à maintenir leur position. Des acteurs comme ING Direct ont cessé leurs activités, tandis que d’autres comme Orange Bank ou Ma French Bank ont échoué à se faire une place dans un secteur extrêmement concurrentiel. Il est donc essentiel de comprendre ce que l’on est en droit d’attendre d’une banque en ligne fiable et pérenne. Voici les critères clés à prendre en compte avant de choisir votre banque.

1. Une carte bancaire gratuite

Bien qu’elles soient gratuites (y compris à leur niveau supérieur, parfois en multi-devises) dans bien des pays, la gratuité des cartes bancaires est l’un des arguments les plus attractifs des banques en ligne en France, avec des usagers habitués à payer pour obtenir une carte bancaire en agence, carte qui permet aussi à la banque de percevoir des commissions côté commerçant (stratégie win-win pour les banques). La plupart des établissements en ligne offrent une carte gratuite, souvent sous conditions, afin d’attirer de nouveaux clients. Cependant, cette stratégie axée sur l’acquisition de clients peut parfois se faire au détriment de la qualité du service offert aux clients existants, qui se retrouvent alors confrontés à des limites dans l’assistance ou la gestion quotidienne de leurs comptes. Analysons les enjeux liés à l’offre de cartes gratuites :

- Cartes gratuites, sous conditions : La plupart des banques en ligne, comme Boursobank (ex-Boursorama), N26, Revolut, et Fortuneo, proposent des cartes bancaires gratuites. Cependant, cette gratuité est souvent soumise à des conditions, telles qu’un nombre minimum de transactions par mois, un revenu minimum à domicilier, ou encore un solde minimum sur le compte. Par exemple, chez Fortuneo, l’obtention d’une carte Gold Mastercard gratuite nécessite de réaliser au moins une transaction par mois ou de domicilier un certain montant. Si ces conditions ne sont pas respectées, des frais peuvent s’appliquer, ce qui réduit l’attractivité de l’offre.

- La gratuité comme levier d’acquisition client : Les cartes gratuites sont souvent utilisées par les banques en ligne pour attirer de nouveaux clients. En effet, proposer une carte gratuite est un moyen efficace de capter l’attention des consommateurs à la recherche d’une banque sans frais mensuels, en particulier ceux qui souhaitent échapper aux coûts élevés des banques traditionnelles. Cependant, cette stratégie axée sur l’acquisition rapide de nouveaux clients entraîne souvent une baisse de la qualité des services pour les clients existants. Des banques comme Boursobank et Fortuneo sont parfois critiquées pour ne pas accorder suffisamment d’attention aux besoins de leurs clients déjà installés, laissant les utilisateurs se sentir délaissés une fois la carte obtenue.

- Des offres segmentées, mais parfois déroutantes : Certaines banques, comme Revolut et N26, proposent plusieurs types de cartes (Standard, Premium, Metal) avec des avantages croissants selon le niveau d’abonnement. Si la carte standard est souvent gratuite, les versions premium impliquent un abonnement mensuel, offrant en échange des services supplémentaires (comme les assurances voyage, les retraits sans frais à l’international, etc.). Cette segmentation permet aux utilisateurs de choisir l’offre qui correspond le mieux à leurs besoins, mais elle peut également créer de la confusion sur ce qui est réellement inclus dans l’offre gratuite. Le risque ici est que les clients souscrivent à une offre “gratuite” sans bien comprendre les limitations associées.

- Manque de support pour les clients existants : Dans la course à l’acquisition de nouveaux clients, certaines banques en ligne négligent le support des clients existants. Par exemple, des banques comme Fortuneo ou Boursobank sont parfois critiquées pour la lenteur et l’inefficacité de leur service client, surtout lorsque les utilisateurs rencontrent des problèmes avec leur carte bancaire. Les clients peuvent se retrouver dans des situations où, malgré leur fidélité, ils peinent à obtenir de l’aide rapide et efficace en cas de blocage de carte ou de transactions suspectes. Pendant ce temps, ces mêmes banques investissent massivement dans des campagnes de promotion pour attirer de nouveaux clients, créant ainsi un sentiment de frustration chez les clients fidèles qui se sentent laissés pour compte.

- Comparaison des services gratuits et payants : Il est important de noter que si certaines cartes sont entièrement gratuites, d’autres, comme celles proposées par Monabanq, offrent une meilleure qualité de service moyennant un faible coût mensuel. Ces cartes payantes incluent généralement des services clients plus réactifs et un meilleur support en cas de problème, illustrant que la gratuité totale n’est pas toujours synonyme de satisfaction client. Pour certains utilisateurs, payer une petite somme mensuelle peut s’avérer plus avantageux, notamment en termes de réactivité du service client et de gestion des incidents.

- Frais cachés ou inattendus : Bien que la carte soit souvent gratuite, il est crucial que les clients soient vigilants face aux éventuels frais cachés qui peuvent s’appliquer dans certaines situations. Par exemple, des frais d’inactivité, des commissions sur les retraits à l’étranger, ou encore des frais pour le remplacement de la carte peuvent être appliqués sans que cela soit toujours clairement indiqué lors de l’ouverture du compte. Des banques comme Revolut et N26 sont transparentes sur ces frais, tandis que d’autres comme Fortuneo peuvent manquer de clarté, laissant les clients dans l’incertitude face aux coûts réels de leur carte “gratuite”.

En résumé, la carte bancaire gratuite est un argument de vente puissant pour attirer de nouveaux clients, mais cette stratégie axée sur l’acquisition peut nuire à la qualité du service pour les clients existants. Des banques comme N26 et Revolut parviennent à trouver un bon équilibre en offrant des cartes gratuites avec un support réactif, tandis que des acteurs comme Fortuneo et Boursobank sont souvent critiqués pour leur manque d’attention aux clients déjà installés. Il est donc important pour les utilisateurs de bien comprendre les conditions et les limitations de l’offre avant de souscrire à une carte gratuite, tout en tenant compte de l’expérience client à long terme.

2. Une autonomie complète

Une des promesses fondamentales des banques en ligne est d’offrir à leurs clients une autonomie complète dans la gestion de leurs finances. Cela signifie que toutes les opérations bancaires, qu’elles soient courantes ou plus complexes, doivent pouvoir être effectuées directement en ligne, sans avoir besoin de contacter un conseiller ou d’attendre une validation manuelle. Cette autonomie est au cœur de l’expérience utilisateur moderne, permettant de gagner en réactivité, en simplicité et en confort. Voici ce qu’une véritable autonomie bancaire devrait inclure :

- Ouverture et gestion de comptes en ligne : La possibilité d’ouvrir un compte bancaire directement depuis une application ou un site web, sans besoin de se déplacer, est le point de départ d’une autonomie complète. Des banques comme Boursobank, N26 et Revolut permettent aux clients d’ouvrir des comptes en quelques minutes, avec une vérification d’identité entièrement digitalisée. La gestion des comptes – comme l’ajout de comptes secondaires, la modification d’informations personnelles, ou l’ouverture d’un livret d’épargne – doit également se faire directement depuis l’espace client, sans avoir à passer par un conseiller. À l’inverse, certaines banques comme Fortuneo imposent parfois des démarches manuelles ou des contacts avec le service client pour certaines opérations, limitant ainsi l’autonomie des clients.

- Gestion instantanée des cartes bancaires : Une banque en ligne doit offrir à ses clients un contrôle total sur leurs cartes bancaires. Cela inclut la possibilité de bloquer ou débloquer la carte instantanément, de modifier les plafonds de paiement ou de retrait, d’activer ou désactiver certaines fonctions comme les paiements sans contact ou les achats en ligne, et même de demander une nouvelle carte en cas de perte directement depuis l’application. Des banques comme N26 et Revolut permettent toutes ces opérations en quelques clics, offrant ainsi une flexibilité maximale. Cette gestion autonome est indispensable pour garantir une réactivité en cas de besoin, sans attendre l’intervention d’un conseiller.

- Réalisation de virements et gestion des bénéficiaires : Les virements, qu’ils soient domestiques ou internationaux, doivent pouvoir être effectués immédiatement, et ce sans l’intervention d’un tiers. Des banques comme Revolut et N26 facilitent ces opérations en ligne, avec une gestion fluide des bénéficiaires et des options pour enregistrer de nouveaux comptes rapidement. Cela inclut également la gestion des virements récurrents ou programmés. La possibilité de suivre les virements en temps réel, avec des confirmations instantanées, est également un aspect important de cette autonomie. Cependant, certaines banques, comme Fortuneo, peuvent parfois nécessiter des vérifications supplémentaires pour l’ajout de bénéficiaires, ralentissant ainsi le processus.

- Souscription de produits financiers en ligne : Une véritable autonomie dans une banque en ligne implique aussi de pouvoir souscrire à des produits financiers sans intervention humaine. Des banques comme Boursobank, BforBank ou Saxo Bank permettent l’ouverture de comptes d’investissement (comme les PEA ou comptes-titres), de contrats d’assurance-vie, ou de livrets d’épargne directement depuis leur plateforme. Cette flexibilité est particulièrement appréciée des clients qui souhaitent diversifier leur portefeuille sans avoir à contacter un conseiller ou se rendre en agence. À l’inverse, certaines banques en ligne exigent encore l’envoi de documents papier ou des appels au service client pour finaliser l’ouverture de ces produits, ce qui va à l’encontre de l’autonomie recherchée.

- Opposition et gestion des incidents directement en ligne : En cas de perte ou de vol de la carte bancaire, ou en cas de suspicion de fraude, la possibilité de faire opposition en un clic est essentielle. Des banques comme N26 ou Revolut permettent non seulement de bloquer la carte immédiatement, mais aussi de la remplacer directement via l’application, avec une nouvelle carte envoyée sous quelques jours. Cette autonomie inclut également la gestion d’incidents comme les prélèvements non autorisés ou les erreurs de facturation, avec des processus simplifiés pour contester des transactions directement depuis l’application.

- Modification des autorisations et paramètres de sécurité : Une bonne banque en ligne doit aussi offrir une gestion complète des paramètres de sécurité. Cela inclut la possibilité de configurer l’authentification à deux facteurs (2FA), de recevoir des alertes pour les connexions suspectes, et de gérer l’accès à l’application via la biométrie (Touch ID, Face ID). Des banques comme N26 et Revolut permettent de personnaliser ces options de manière autonome, garantissant une sécurité maximale sans la nécessité de contacter le service client. En revanche, des établissements comme Fortuneo ou Boursobank peuvent encore limiter l’accès à certaines fonctionnalités avancées, nécessitant l’intervention d’un conseiller pour des modifications importantes.

- Accès aux documents bancaires et fiscaux en ligne : Une autre dimension de l’autonomie bancaire est la possibilité d’accéder à tous ses documents en ligne, qu’il s’agisse de relevés bancaires, d’attestations fiscales, ou de contrats. Des banques comme Boursobank et Monabanq permettent aux clients de télécharger l’intégralité de leurs documents directement depuis l’espace client. Cela inclut également la gestion des prélèvements SEPA ou la mise en place de mandats de prélèvement en ligne, sans avoir besoin d’interactions supplémentaires.

- Support multi-appareils et compatibilité avec les outils de gestion : Une banque en ligne moderne doit offrir une compatibilité complète avec plusieurs appareils (smartphone, tablette, ordinateur) et même des outils de gestion des finances personnelles comme Bankin’ ou Linxea. Des banques comme Revolut et N26 se démarquent par leur intégration fluide avec ces services, tandis que d’autres banques plus traditionnelles comme Fortuneo ou Boursobank peuvent encore montrer des limites dans cette compatibilité, réduisant ainsi l’autonomie des utilisateurs qui dépendent de ces outils pour une gestion financière plus fine.

En résumé, l’autonomie complète est l’un des critères les plus importants pour une banque en ligne moderne. Des acteurs comme N26 et Revolut ont mis la barre haute en offrant une gestion complète des comptes, cartes, et produits bancaires directement depuis leur application. À l’inverse, certaines banques comme Fortuneo ou Boursobank imposent encore certaines limitations, nécessitant parfois un contact avec le service client pour des opérations qui pourraient être effectuées de manière autonome. Une banque en ligne doit permettre à ses clients de gérer leurs finances sans intermédiaire, avec des outils numériques performants et une interface intuitive.

3. Une information et des opérations en temps réel

L’un des plus grands avantages des banques en ligne est la capacité de fournir des informations et de traiter les opérations en temps réel. Cela signifie que les utilisateurs peuvent surveiller l’état de leurs finances de manière instantanée, sans délai, ce qui est essentiel pour une gestion efficace et réactive de leurs comptes. Voici ce que cela implique :

- Débits de cartes bancaires en temps réel : Les clients attendent de voir les débits de leur carte immédiatement après chaque transaction. Des banques comme Revolut et N26 se démarquent dans ce domaine en envoyant des notifications push instantanées dès qu’une transaction est effectuée. Cela permet aux utilisateurs de suivre leurs dépenses au fur et à mesure, sans avoir à attendre la fin de la journée ou le lendemain pour voir ces opérations apparaître sur leur compte.

- Virements instantanés : Pouvoir envoyer et recevoir des virements bancaires instantanément est devenu une attente standard, surtout entre comptes au sein d’une même banque ou même à l’international. Par exemple, avec Revolut et N26, il est possible de réaliser des virements quasi instantanés, non seulement en euros mais aussi en multi-devises, ce qui est un énorme avantage pour les expatriés ou ceux qui voyagent fréquemment. D’autres banques comme Boursobank et BforBank offrent également des virements rapides mais peuvent encore montrer des délais dans certains cas.

- Ordres de bourse exécutés en temps réel : Pour ceux qui investissent, la rapidité de l’exécution des ordres est cruciale. Des plateformes comme Saxo Bank et Boursobank permettent d’exécuter des ordres de bourse en temps réel, assurant ainsi que les investisseurs obtiennent les meilleurs prix du marché. Avoir accès à des informations en temps réel sur les marchés financiers est également un avantage majeur offert par ces banques.

- Suivi des notifications en temps réel : En plus des débits de carte, certaines banques, comme Nickel ou Monabanq, envoient des notifications en temps réel pour d’autres événements comme la réception d’un virement, le dépassement de seuils de dépenses ou des tentatives de connexion suspectes. Ces alertes permettent une surveillance proactive des comptes, en temps réel, pour éviter toute mauvaise surprise.

- Gestion des plafonds et autorisations en temps réel : Certains établissements comme N26 et Revolut permettent aux utilisateurs de modifier les plafonds de leur carte bancaire, de bloquer ou débloquer une carte, ou encore d’activer des fonctionnalités de sécurité spécifiques comme les paiements sans contact ou les paiements en ligne, tout cela en temps réel via l’application. Cette flexibilité renforce la maîtrise totale de ses finances, tout en garantissant une sécurité accrue.

- Consultation des soldes à jour : Un autre point attendu par les utilisateurs est la possibilité de consulter leur solde bancaire en temps réel, sans attendre la fin de la journée ou le traitement par lots des opérations. Certaines banques, comme Revolut, mettent à jour le solde en temps réel après chaque opération, tandis que d’autres, comme Fortuneo, peuvent parfois avoir des retards dans l’affichage des transactions, ce qui rend la gestion des comptes plus difficile.

En résumé, une banque en ligne doit être capable de fournir une information en temps réel pour que ses utilisateurs puissent suivre et gérer leurs finances en toute transparence. Les établissements comme Revolut et N26 ont pris une longueur d’avance en intégrant des notifications instantanées et des virements immédiats, tandis que d’autres, comme Fortuneo ou Boursobank, doivent encore combler certains retards dans la mise à jour des informations et des opérations. La réactivité des services bancaires en ligne est aujourd’hui un facteur décisif pour garantir une expérience utilisateur optimale.

4. Une gamme de produits large et diversifiée

Une véritable banque en ligne ne doit pas seulement se contenter de proposer un compte courant et une carte bancaire. Les utilisateurs recherchent aujourd’hui une gamme complète de produits financiers, disponibles en ligne et en temps réel, pour maximiser la flexibilité et les opportunités. Voici quelques exemples de produits attendus d’une banque en ligne de qualité :

- Comptes d’épargne réglementés : Livret A, Livret de Développement Durable et Solidaire (LDDS), et Plan d’Épargne Logement (PEL). Des banques comme Boursobank et Monabanq offrent ces comptes réglementés directement en ligne, permettant d’ouvrir et de gérer ces produits sans paperasse inutile.

- Comptes à terme : Des comptes d’épargne avec un taux garanti pour une durée fixe. Des établissements comme Saxo Bank et BforBank permettent d’investir dans ces produits de manière entièrement dématérialisée.

- Comptes d’épargne rémunérés au jour le jour : Certaines banques comme Revolut proposent des comptes d’épargne rémunérés au jour le jour, où l’argent déposé génère des intérêts quotidiennement, ce qui permet une gestion optimisée de la trésorerie.

- Bourse et produits d’investissement : Pour ceux qui cherchent à investir, il est crucial d’avoir accès à une plateforme boursière performante. Saxo Bank et BforBank se distinguent dans ce domaine en offrant une large gamme d’actions, d’ETF, d’obligations et d’autres produits financiers. De plus, ces plateformes permettent l’accès à des outils d’analyse et des informations en temps réel.

- Assurance-vie : Un autre produit d’épargne incontournable en France, les assurances-vie sont proposées par des acteurs comme Fortuneo et Boursobank. Ces assurances-vie en ligne permettent une grande flexibilité avec la possibilité de souscrire des contrats, d’effectuer des versements ou des rachats directement depuis l’espace client.

- Produits d’épargne logement : Bien que moins courants dans les banques en ligne internationales, des établissements comme Boursobank proposent des plans d’épargne logement (PEL) pour ceux qui souhaitent préparer un achat immobilier tout en bénéficiant d’une rémunération intéressante.

- Cryptomonnaies : De plus en plus de banques en ligne, comme Revolut et eToro, offrent la possibilité d’acheter, de vendre et de stocker des cryptomonnaies directement via leur application. Cela permet aux utilisateurs d’investir dans des actifs numériques comme le Bitcoin ou l’Ethereum, ouvrant ainsi la voie à des opportunités d’investissement plus diversifiées.

- Cashback sur les paiements : Certaines banques en ligne, comme Revolut et N26, offrent des programmes de cashback sur les paiements effectués avec leurs cartes bancaires. Ce service permet aux utilisateurs de récupérer un pourcentage de leurs dépenses, souvent en fonction de leur niveau d’abonnement, ce qui constitue un avantage attractif pour les consommateurs réguliers.

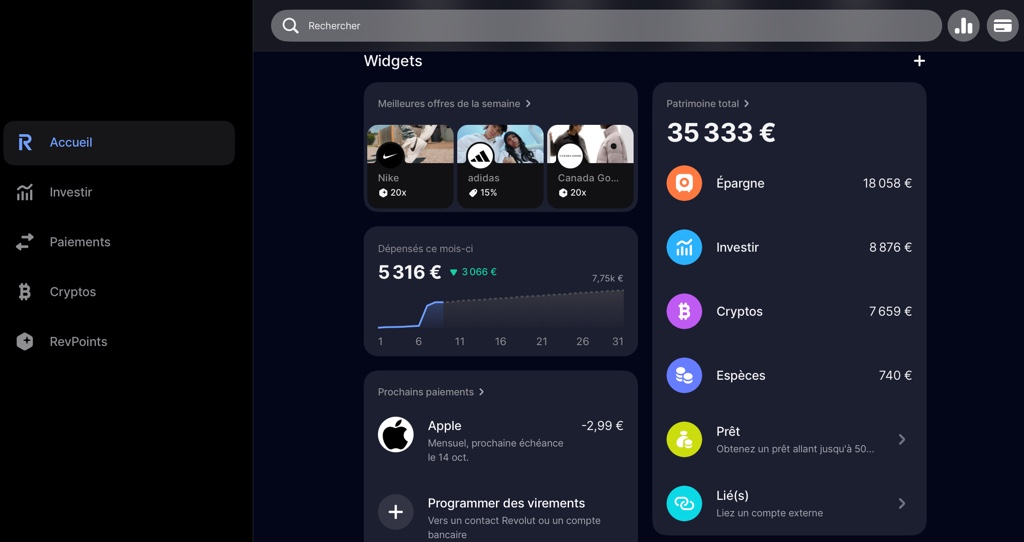

- Gestion de comptes externes : Pour permettre une gestion financière complète, certaines banques comme Boursorama et Revolut proposent des services permettant d’intégrer des comptes externes via des agrégateurs. Cela permet aux utilisateurs de visualiser l’ensemble de leurs comptes bancaires (même ceux détenus dans d’autres banques) sur une seule interface, facilitant ainsi la gestion de leurs finances.

En résumé, pour répondre aux besoins des utilisateurs modernes, une banque en ligne doit proposer bien plus qu’un simple compte courant. Des établissements comme Saxo Bank et BforBank se distinguent par une gamme d’investissements étendue, tandis que Revolut offre une solution innovante avec des comptes d’épargne rémunérés au jour le jour, la gestion de cryptomonnaies et des programmes de cashback. Choisir une banque en ligne, c’est aussi s’assurer que tous les outils nécessaires pour gérer son patrimoine soient accessibles à portée de clic.

5. Une technologie de pointe

Dans un monde de plus en plus digitalisé, les banques en ligne doivent offrir des expériences utilisateur fluides, rapides et sécurisées, en s’appuyant sur les dernières technologies disponibles. Une technologie de pointe est un élément différenciant majeur, car elle permet de faciliter la gestion quotidienne des comptes tout en garantissant une sécurité accrue. Voici quelques-unes des caractéristiques technologiques incontournables pour une banque en ligne moderne :

- Notifications push instantanées : Pour permettre aux clients de suivre leurs transactions en temps réel, la capacité d’envoyer des notifications push instantanées est essentielle. Des banques comme Revolut, N26 et Nickel envoient des alertes dès qu’une transaction est effectuée, ce qui permet aux utilisateurs de garder le contrôle sur leurs dépenses et d’être immédiatement informés en cas d’activité suspecte sur leur compte. Cette technologie apporte une tranquillité d’esprit, en particulier pour surveiller les mouvements financiers quotidiens.

- Biométrie pour l’authentification : L’utilisation de la biométrie, comme Touch ID et Face ID, permet non seulement de renforcer la sécurité, mais aussi d’améliorer l’expérience utilisateur en rendant l’accès aux comptes plus rapide et fluide. N26, Revolut et la plupart des grandes banques en ligne intègrent ces technologies, garantissant un accès sécurisé à leurs applications, que ce soit sur iOS ou Android. Ces technologies éliminent le besoin de mots de passe compliqués, tout en offrant une sécurité accrue face aux tentatives de fraude.

- Intégration avec les portefeuilles numériques : Les solutions comme Apple Pay, Google Pay, et Samsung Pay sont devenues des options de paiement populaires et sécurisées. Des banques comme Monabanq, N26, et Revolut proposent une intégration complète avec ces services, permettant aux utilisateurs de payer directement depuis leur téléphone ou leur montre connectée. Cette capacité s’inscrit dans une tendance vers un monde sans carte physique, où tout est géré par des appareils mobiles.

- Interface utilisateur fluide et intuitive : Une bonne technologie doit être simple à utiliser. Les meilleures banques en ligne offrent des interfaces utilisateur intuitives qui permettent aux clients de naviguer et de gérer leurs finances sans friction. N26 et Revolut se distinguent par leur design épuré, permettant de réaliser des opérations en quelques clics. À l’inverse, certaines banques comme Fortuneo ou AXA Banque présentent encore des interfaces vieillissantes, moins fluides, et parfois truffées de bugs qui nuisent à l’expérience utilisateur.

- Fonctionnalités de gestion avancée des cartes : Les utilisateurs modernes veulent un contrôle total sur leurs cartes bancaires. Des banques comme N26 et Revolut permettent de modifier les plafonds de dépenses, de bloquer ou débloquer la carte en un seul clic, d’activer ou désactiver les paiements sans contact ou en ligne directement via l’application. Ces fonctionnalités garantissent une flexibilité et une sécurité supplémentaires pour l’utilisateur, qui peut ajuster son utilisation en fonction de ses besoins immédiats.

- Support multi-appareils : Une technologie de pointe doit permettre aux utilisateurs d’accéder à leurs comptes et de réaliser des opérations non seulement depuis leur smartphone, mais aussi depuis leur tablette ou ordinateur. Les banques comme Boursobank et Monabanq proposent des applications optimisées pour tous les appareils, garantissant une expérience utilisateur cohérente quel que soit le support utilisé. Cela est particulièrement important pour les clients qui alternent entre différents appareils dans leur gestion quotidienne.

- Automatisation et intelligence artificielle : L’automatisation est un autre aspect où certaines banques prennent de l’avance. Par exemple, Revolut et N26 intègrent des fonctionnalités de catégorisation automatique des dépenses, ce qui permet aux utilisateurs de suivre et de gérer leur budget de manière plus efficace. De plus, certains acteurs commencent à intégrer des outils d’intelligence artificielle (IA) pour conseiller les utilisateurs, proposer des budgets personnalisés, ou encore identifier les habitudes financières anormales.

- Sécurité renforcée grâce à la technologie : La cybersécurité est une priorité pour les banques en ligne. Des technologies comme l’authentification multifactorielle, le chiffrement de bout en bout, et l’utilisation de jetons pour les transactions sensibles sont des exigences minimales. Des banques comme Boursobank et Fortuneo utilisent ces technologies pour protéger les informations sensibles de leurs clients, mais des améliorations restent encore nécessaires chez certaines néobanques qui se concentrent davantage sur la rapidité que sur la robustesse de leur sécurité.

En conclusion, une banque en ligne doit s’appuyer sur une technologie de pointe pour offrir une expérience utilisateur optimale, sécurisée et fluide. Des acteurs comme N26 et Revolut se distinguent par l’intégration des dernières innovations technologiques, tandis que des banques plus traditionnelles comme Fortuneo ou AXA Banque doivent encore améliorer leurs interfaces et leurs fonctionnalités pour répondre aux attentes des clients⬤

6. Un service client réactif

Bien que l’objectif principal d’une banque en ligne soit d’offrir une autonomie complète à ses clients, il arrive que ces derniers aient besoin de contacter le service client pour résoudre un problème complexe ou une situation urgente, telle que la perte d’une carte, une utilisation frauduleuse, ou des questions sur les produits bancaires. Un service client réactif et disponible est donc indispensable pour garantir la satisfaction des utilisateurs. Voici les critères essentiels pour évaluer la qualité du service client d’une banque en ligne :

- Accessibilité 24/7 : L’un des premiers critères de qualité est la disponibilité du service client. Pour des situations critiques comme la perte d’une carte ou des transactions frauduleuses, les clients doivent pouvoir joindre leur banque à tout moment, jour et nuit. Des banques comme Revolut et Monabanq se démarquent en offrant une assistance accessible 24/7, souvent via un chat en ligne ou une ligne téléphonique dédiée. En revanche, certaines banques comme Fortuneo et Boursobank ont encore des plages horaires plus limitées, ce qui peut poser problème en cas d’urgence en dehors de ces heures.

- Multiples canaux de communication : Les clients doivent pouvoir contacter le service client via plusieurs canaux : téléphone, email, chat en ligne ou encore les réseaux sociaux. Monabanq, par exemple, propose un excellent service client avec des conseillers disponibles par téléphone, chat, et email, offrant une grande flexibilité. Certaines banques, comme N26, se concentrent davantage sur le chat en ligne, ce qui peut limiter les options pour ceux qui préfèrent une assistance téléphonique.

- Temps de réponse rapide : La réactivité du service client est un autre facteur clé. Un délai de réponse trop long peut être source de frustration, surtout dans des situations urgentes. Des banques comme Hello Bank et Monabanq se distinguent par leur rapidité, avec des temps de réponse généralement courts. En revanche, des acteurs comme Fortuneo ou Boursobank sont souvent critiqués pour leurs délais de réponse qui peuvent s’allonger, notamment lors de périodes de forte demande.

- Compétence et efficacité des conseillers : Un service client réactif ne se limite pas à être disponible ; il est crucial que les conseillers soient compétents et capables de résoudre efficacement les problèmes rencontrés. Monabanq et Hello Bank offrent un service client de haute qualité avec des conseillers bien formés, capables de traiter une grande variété de demandes rapidement et de manière professionnelle. En revanche, des établissements comme Fortuneo ou Boursobank sont souvent critiqués pour des promesses non tenues, des réponses insuffisantes ou la nécessité de rappeler plusieurs fois pour obtenir une solution, ce qui dégrade l’expérience client.

- Suivi des demandes : Un bon service client se doit de suivre les demandes des clients jusqu’à leur résolution complète. Par exemple, des banques comme Monabanq mettent en place un suivi proactif, où les conseillers reviennent vers les clients pour s’assurer que leur problème a bien été résolu. À l’inverse, des banques comme Fortuneo peuvent laisser les clients sans suivi après une première interaction, ce qui oblige souvent ces derniers à relancer le service client eux-mêmes.

- Gestion des situations d’urgence : Que ce soit en cas de vol ou de perte de carte, ou de transactions frauduleuses, la rapidité de réaction est cruciale. Des banques comme N26 et Revolut permettent de bloquer une carte instantanément via l’application, tout en offrant une assistance rapide pour le remplacement de la carte. Certaines banques comme Fortuneo, en revanche, ont encore des processus plus lents, nécessitant souvent de passer par plusieurs étapes pour résoudre une situation urgente.

- Personnalisation de l’accompagnement : Enfin, la capacité d’un service client à offrir un accompagnement personnalisé est un signe de qualité. Certaines banques en ligne, comme Monabanq, assignent des conseillers dédiés à certains clients, garantissant un suivi personnalisé et adapté aux besoins spécifiques. Cette personnalisation permet de renforcer la relation client et d’assurer une meilleure satisfaction globale.

En résumé, bien que les clients des banques en ligne préfèrent généralement l’autonomie, il est indispensable d’avoir un service client accessible, réactif, et compétent lorsqu’il est nécessaire de faire appel à une assistance. Des établissements comme Monabanq et Hello Bank offrent un service client d’excellente qualité, tant en termes de disponibilité que de résolution des problèmes. En revanche, des acteurs comme Fortuneo et Boursobank doivent encore améliorer leurs temps de réponse et la compétence de leurs équipes pour répondre aux attentes des clients modernes.

6. Le support multi-devises

Dans un monde de plus en plus globalisé, la gestion des devises est devenue un critère essentiel pour de nombreux utilisateurs de banques en ligne, notamment les expatriés, les voyageurs fréquents, ou ceux qui réalisent des transactions internationales. Le support multi-devises permet aux utilisateurs de détenir, gérer, et échanger différentes devises directement depuis leur compte bancaire, souvent à des conditions bien plus avantageuses que celles des banques traditionnelles. Examinons en détail les principaux aspects de ce service :

- Comptes en devises multiples : Certaines banques en ligne, comme Revolut, N26, et Saxo Bank, se distinguent par la possibilité de détenir des comptes en plusieurs devises simultanément. Cela permet aux utilisateurs de conserver des fonds dans différentes monnaies (euros, dollars, livres sterling, etc.), et d’effectuer des transactions dans la devise locale sans avoir à subir les frais de conversion. Revolut, par exemple, offre la possibilité de détenir, gérer et échanger plus de 30 devises dans un seul compte, rendant les transactions internationales et les voyages plus simples et économiques.

- Frais de change réduits : Une des principales raisons pour lesquelles le support multi-devises est apprécié est la réduction des frais de change. Les banques traditionnelles appliquent souvent des frais de conversion élevés, mais les banques en ligne comme Revolut et N26 proposent des taux de change beaucoup plus compétitifs, souvent proches du taux interbancaire. Par exemple, Revolut applique le taux de change interbancaire pour les conversions de devises dans la plupart des cas, avec des frais réduits ou inexistants selon le type de compte (Standard, Premium ou Metal). Cela fait une grande différence pour ceux qui effectuent régulièrement des paiements dans différentes devises.

- Transactions internationales sans frais cachés : Une des frustrations des utilisateurs des banques traditionnelles est la présence de frais cachés sur les transactions internationales, que ce soit pour les paiements ou les retraits d’argent à l’étranger. Les banques en ligne comme N26 et Revolut ont éliminé une grande partie de ces frais. Par exemple, les utilisateurs de Revolut Premium ou Metal peuvent effectuer des paiements dans des devises étrangères sans frais supplémentaires, tandis que les utilisateurs du plan standard peuvent le faire jusqu’à un certain seuil avant l’application de frais. Cela permet aux utilisateurs de voyager ou d’envoyer de l’argent à l’étranger sans se soucier des coûts additionnels inattendus.

- Cartes multi-devises : La gestion des devises ne se limite pas aux comptes. Des banques comme Revolut et N26 permettent aux utilisateurs de lier leur carte bancaire à plusieurs devises. Cela signifie que lorsque vous utilisez votre carte pour effectuer un paiement à l’étranger, elle peut automatiquement déduire la somme directement de la devise correspondante dans votre compte, sans avoir besoin de convertir les fonds. Cela facilite grandement les transactions en évitant les frais de conversion ou les taux défavorables appliqués par certaines cartes bancaires traditionnelles.

- Gestion des transferts internationaux : Les transferts d’argent à l’étranger peuvent souvent entraîner des frais élevés, tant pour l’émetteur que pour le bénéficiaire. Cependant, des banques en ligne comme Revolut, N26 et Saxo Bank se sont spécialisées dans les virements internationaux à bas coût, en utilisant les dernières technologies pour minimiser les frais et offrir des taux de change compétitifs. Revolut, par exemple, permet d’envoyer de l’argent à l’étranger à des taux proches de l’interbancaire, rendant les transferts internationaux bien plus accessibles pour les utilisateurs réguliers.

- Application et suivi en temps réel : L’un des grands avantages des banques en ligne modernes est la transparence et la facilité de gestion des devises via une application mobile. Des acteurs comme Revolut et N26 permettent aux utilisateurs de convertir leurs fonds en quelques clics dans l’application, avec une visibilité immédiate sur les taux de change appliqués. De plus, les utilisateurs peuvent suivre en temps réel leurs dépenses dans les différentes devises et obtenir des notifications instantanées sur leurs transactions, garantissant une transparence totale et un contrôle optimal de leur argent.

- Assurances et services supplémentaires pour les voyageurs : En plus de la gestion multi-devises, certaines banques en ligne, comme Revolut et N26, incluent des assurances voyages dans leurs offres premium. Ces assurances couvrent souvent des incidents comme les pertes de bagages, les retards de vol, ou les frais médicaux à l’étranger, ce qui en fait des solutions attrayantes pour les voyageurs fréquents. Cela permet aux utilisateurs non seulement de bénéficier de taux de change avantageux, mais aussi d’une protection supplémentaire lorsqu’ils sont à l’étranger, sans frais additionnels.

- Comparaison avec les banques traditionnelles : Si les banques en ligne comme Revolut, N26 et Saxo Bank excellent dans la gestion multi-devises, il est important de souligner que certaines banques traditionnelles, comme Fortuneo ou Boursobank, sont encore en retrait dans ce domaine. Bien que ces dernières puissent offrir des services de change ou de transferts internationaux, elles appliquent souvent des frais de conversion plus élevés et des taux de change moins favorables, ce qui peut désavantager les clients effectuant régulièrement des transactions internationales.

En conclusion, le support multi-devises est devenu un service incontournable pour les banques en ligne modernes, permettant aux utilisateurs de gérer leurs fonds dans différentes devises de manière fluide et à moindre coût. Des banques comme Revolut et N26 se distinguent par leur offre complète et transparente, avec des comptes en devises multiples, des cartes adaptées et des taux de change avantageux. Cependant, certaines banques traditionnelles, comme Fortuneo et Boursobank, n’ont pas encore rattrapé leur retard dans ce domaine, et peuvent encore imposer des frais élevés et des taux de change moins compétitifs. Choisir une banque en ligne avec un bon support multi-devises est essentiel pour les utilisateurs qui voyagent souvent ou qui réalisent des transactions à l’international.

8. Un tarif clair et transparent

La transparence tarifaire est un critère fondamental pour les utilisateurs de banques en ligne. Dans un environnement où les frais cachés peuvent rapidement s’accumuler, les clients attendent des banques qu’elles communiquent de manière claire et précise sur les coûts associés à chaque produit et service. De plus, avec la promesse de frais réduits par rapport aux banques traditionnelles, les banques en ligne se doivent de tenir cet engagement. Voici les éléments essentiels à prendre en compte pour évaluer la clarté et la transparence des tarifs d’une banque en ligne :

- Des frais de compte sans surprise : La majorité des banques en ligne, comme Boursobank, Revolut ou N26, proposent des comptes sans frais de tenue, ce qui est un atout majeur par rapport aux banques traditionnelles. Cependant, il est important que ces banques communiquent clairement sur les éventuelles conditions liées à cette gratuité (par exemple, un minimum de transactions mensuelles ou de dépôts). Certaines banques, comme Fortuneo, imposent des frais d’inactivité si ces conditions ne sont pas respectées, mais ces frais peuvent ne pas être toujours bien mis en avant dans la grille tarifaire.

- Absence de frais cachés : Un tarif clair signifie aussi l’absence de frais cachés. Des frais d’inactivité, de tenue de compte, de retrait à l’étranger ou des frais pour l’envoi de documents papier peuvent rapidement s’accumuler sans que les clients en soient pleinement conscients. Des banques comme Boursobank ou N26 affichent leurs frais de manière transparente sur leur site web, tandis que certaines banques comme Orange Bank ou Fortuneo peuvent parfois omettre de mentionner certains frais de manière évidente, rendant leur tarification plus difficile à comprendre pour les utilisateurs.

- Calculateur de frais : Pour éviter toute mauvaise surprise, certaines banques en ligne, comme Boursobank, mettent à disposition des outils ou des calculateurs de frais pour permettre à leurs clients d’anticiper le coût de certaines opérations spécifiques (virements internationaux, retraits hors zone euro, etc.). Ces outils sont précieux pour aider les utilisateurs à gérer leurs comptes sans avoir à parcourir des documents tarifaires complexes. D’autres banques, comme Revolut, détaillent très clairement les frais sur chaque transaction directement dans l’application, ce qui rend la gestion plus intuitive.

- Transparence des frais de change et multi-devises : La gestion des devises est un sujet sensible pour les voyageurs et les expatriés. Des banques comme N26 et Revolut se sont spécialisées dans les comptes multi-devises, avec une transparence totale sur les frais de change et les commissions, souvent bien plus compétitifs que ceux des banques traditionnelles. Cependant, certaines banques en ligne, comme Fortuneo, n’offrent pas une transparence optimale dans ce domaine, et les clients peuvent découvrir des frais additionnels non anticipés lors de leurs transactions internationales.

- Frais sur les produits d’investissement : En ce qui concerne les produits d’investissement (comme les comptes-titres, PEA, ou assurance-vie), la tarification peut devenir complexe avec des frais d’entrée, de gestion, et parfois même des frais d’inactivité sur les comptes peu utilisés. Des banques comme Saxo Bank et BforBank offrent une structure tarifaire relativement claire pour leurs produits d’investissement, avec des frais bien détaillés selon les types d’opérations (achat d’actions, frais de gestion, etc.). D’autres, comme Fortuneo, peuvent avoir une tarification plus obscure, notamment en matière de gestion de l’assurance-vie, où des frais peuvent apparaître après l’ouverture du contrat sans que cela soit explicitement mis en avant au départ.

- Gratuité des cartes bancaires sous conditions : La gratuité des cartes bancaires est un argument de vente clé pour les banques en ligne. Toutefois, cette gratuité est souvent soumise à des conditions, comme un nombre minimum de transactions mensuelles ou un versement minimum. Par exemple, Boursobank et Fortuneo proposent des cartes gratuites, mais la gratuité peut disparaître si le client n’effectue pas un certain nombre de paiements par mois. Il est essentiel que ces conditions soient clairement indiquées pour éviter toute confusion.

- Transparence des frais sur les virements et retraits : Les virements bancaires, notamment à l’international, ainsi que les retraits dans des distributeurs automatiques hors zone euro, peuvent entraîner des frais. Des banques comme Revolut et N26 affichent ces frais de manière très claire, avec des montants fixes et sans surprise. En revanche, d’autres banques, comme Fortuneo, peuvent ajouter des frais de conversion ou des commissions qui ne sont pas immédiatement apparents, compliquant la gestion des opérations internationales.

En résumé, un tarif clair et transparent est essentiel pour éviter toute mauvaise surprise. Des banques comme Revolut et Boursobank offrent une transparence exemplaire, avec des outils comme des calculateurs de frais et une communication claire sur les coûts associés à chaque produit et service. À l’inverse, certaines banques comme Fortuneo ou Orange Bank peuvent encore améliorer leur transparence tarifaire, en particulier sur les frais d’inactivité ou les frais liés aux produits d’investissement. Lors du choix d’une banque en ligne, il est important de bien comprendre la grille tarifaire afin d’éviter toute mauvaise surprise, notamment sur les opérations internationales ou les frais associés aux produits financiers complexes.

Conclusion

Plutôt que de fournir un simple comparatif qui coche des cases sans réellement correspondre aux attentes spécifiques de chacun, cet article avait pour objectif de souligner les points essentiels à prendre en compte lors du choix d’une banque en ligne. Les critères abordés ici, comme la gratuité des services, l’autonomie, le support multi-devises ou encore la gestion des cryptomonnaies, sont importants mais peuvent varier en fonction des besoins individuels. Chacun de ces éléments peut peser différemment selon votre utilisation quotidienne, vos déplacements internationaux, ou encore la diversité des produits financiers que vous recherchez.

En réalité, il n’existe pas une banque en ligne qui conviendrait parfaitement à tout le monde. Chaque utilisateur a ses propres priorités, qu’il s’agisse de l’accès à des produits d’investissement, de la gestion des devises étrangères, ou de la réactivité du service client en cas de problème. C’est pourquoi le meilleur conseil que je puisse vous donner est de tester par vous-même les offres de base gratuites de plusieurs banques en ligne, en profitant des offres de bienvenue souvent attractives. Cela vous permettra d’explorer leur gamme de services, leur interface utilisateur, et surtout de voir si l’expérience client est à la hauteur de vos attentes au quotidien comme lors de déplacements ou d’imprévus.

Finalement, n’hésitez pas à utiliser réellement les services proposés par ces banques sur le long terme, et à ne conserver celles qui vous apportent entière satisfaction. Une banque en ligne doit pouvoir répondre à vos besoins en toutes circonstances, que ce soit pour des opérations bancaires quotidiennes, pour l’épargne ou pour des services plus spécifiques comme les cryptomonnaies ou le cashback. Des acteurs comme Revolut, N26, et Boursobank se distinguent par leurs innovations et la diversité de leurs offres, mais d’autres comme Fortuneo ou Hello Bank ont encore du chemin à parcourir pour satisfaire pleinement les clients modernes. En définitive, le choix d’une banque en ligne ne se fait pas en fonction d’une simple grille comparative, mais bien en fonction de vos besoins, de vos attentes, et des expériences que vous aurez avec ces services.