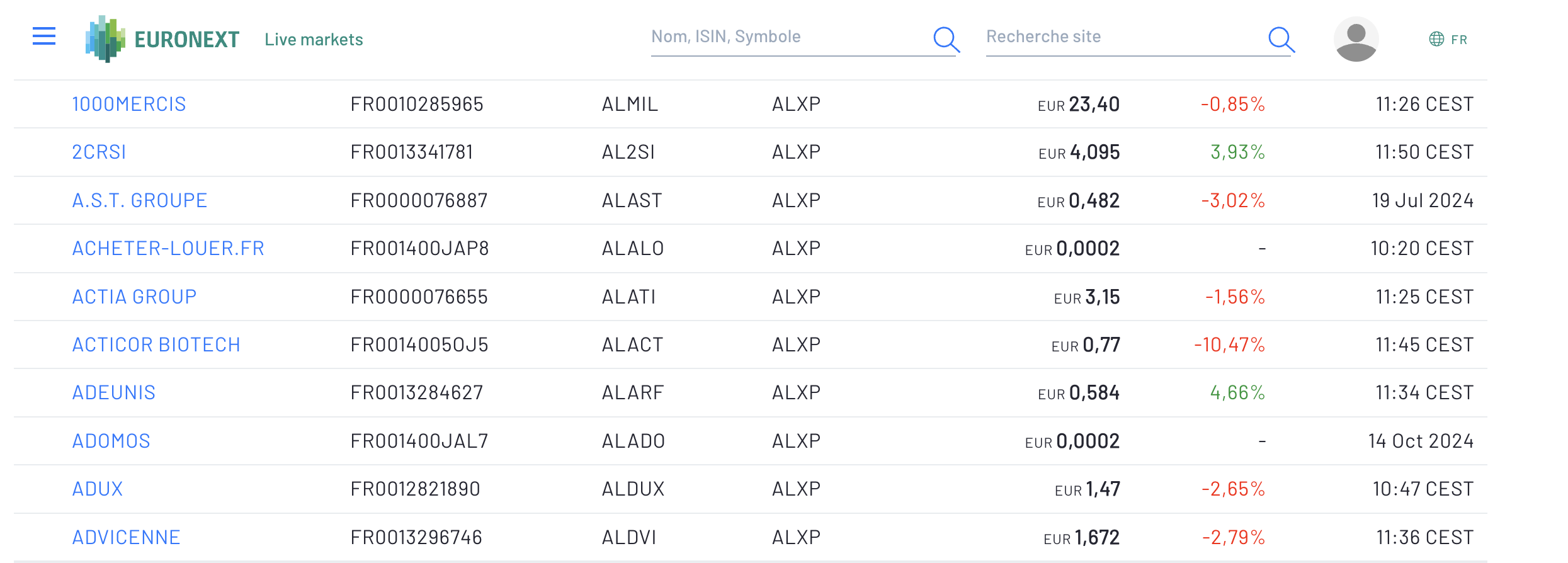

L’investissement en bourse attire de nombreux épargnants désireux de diversifier leur patrimoine. Cependant, lorsqu’il s’agit d’entreprises cotées sur Euronext Growth, en particulier celles basées en France, il convient d’être particulièrement vigilant. Un grand nombre de ces sociétés, souvent de jeunes entreprises technologiques ou industrielles, dépendent largement de dispositifs fiscaux et de subventions publiques tels que le statut de Jeune Entreprise Innovante (JEI), le Crédit d’Impôt Recherche (CIR), ou encore le Crédit d’Impôt Innovation (CII). Ces dispositifs, conçus pour encourager l’innovation, apportent un soutien financier important à ces entreprises. Cependant, ils introduisent un biais dans les résultats financiers publiés, rendant certains indicateurs, comme l’EBITDA, moins fiables.

Le piège de l’EBITDA avant Crédit d’Impôt Recherche

De nombreuses sociétés cotées sur Euronext Growth affichent des résultats flatteurs en utilisant l’EBITDA comme mesure clé de leur rentabilité. Cependant, il est crucial de porter une attention particulière à la mention “EBITDA avant Crédit d’Impôt Recherche”. En effet, dans de nombreux cas, le CIR représente une part significative des revenus de l’entreprise, ce qui fausse complètement cette mesure de performance financière.

Prenons l’exemple de Broadpeak, une entreprise française cotée sur Euronext Growth. En 2023, Broadpeak a déclaré un CIR de 4,8 millions d’euros, représentant plus de 10 % de son chiffre d’affaires et plus de 27% des salaires bruts. Si l’on exclut ce montant, l’EBITDA de Broadpeak se trouve très largement négatif, soulignant à quel point les subventions publiques jouent un rôle dans la viabilité financière de l’entreprise. Dans le rapport financier de Broadpeak, on constate que le CIR fausse la perception de rentabilité et peut induire les investisseurs en erreur.

Une dépendance aux subventions risquée

La dépendance aux subventions publiques présente un risque majeur pour les investisseurs. Les dispositifs comme le CIR, le CII ou le statut JEI sont régulièrement soumis à des ajustements budgétaires. En période de resserrement des finances publiques, il est fort possible que ces avantages fiscaux soient rabotés, voire supprimés. Pour une entreprise dont la rentabilité repose en grande partie sur ces aides, une telle situation pourrait avoir des conséquences dramatiques sur ses finances et, par extension, sur la valeur de l’action.

Parmi les sociétés cotées sur Euronext Growth, on trouve d’autres exemples notables d’entreprises qui bénéficient massivement de ces aides publiques. Il est donc impératif, pour les investisseurs, de bien analyser la composition des résultats financiers et de comprendre l’impact des subventions sur la rentabilité affichée.

Quelques entreprises françaises à surveiller

Outre Broadpeak, plusieurs autres sociétés cotées sur Euronext Growth dépendent fortement de dispositifs publics pour soutenir leur croissance. Parmi elles, on peut citer :

- Genomic Vision

- Delta Drone

- Safe Orthopaedics

- WiSEED

Chacune de ces entreprises présente des opportunités de croissance, mais avec des risques accrus liés à leur dépendance aux subventions. Avant d’investir, il est essentiel de comprendre à quel point l’EBITDA est influencé par des crédits d’impôts ou d’autres aides financières. Un changement soudain dans ces dispositifs pourrait rendre l’investissement beaucoup plus risqué qu’il n’y paraît.

Conclusion

Investir dans des sociétés cotées sur Euronext Growth, et plus particulièrement des entreprises françaises, nécessite une vigilance accrue. La dépendance aux subventions publiques, comme le CIR, peut gonfler artificiellement les performances financières et masquer les faiblesses structurelles. Avant de prendre position sur ces actions, il est indispensable d’analyser en profondeur la composition des résultats financiers et de comprendre l’impact potentiel des ajustements fiscaux. Un choix d’investissement mal informé pourrait rapidement se transformer en perte, surtout dans un contexte de réduction des subventions publiques.